8月15日晚,特變電工披露2023年半年報(bào)。公司上半年實(shí)現(xiàn)營業(yè)收入497.78億元,同比增長16.89%;歸母凈利潤為74.67億元,同比增長8.17%。報(bào)告期內(nèi),公司多晶硅產(chǎn)銷量分別為7.61萬噸、8.61萬噸。公司表示,將努力實(shí)現(xiàn)新疆甘泉堡10萬噸/年、內(nèi)蒙古10萬噸/年多晶硅生產(chǎn)線穩(wěn)產(chǎn)滿產(chǎn);加大N型硅料占比,降低能耗、物耗和生產(chǎn)成本。

新能源業(yè)務(wù)毛利率44.61%

特變電工主營業(yè)務(wù)包括輸變電、新能源等板塊。其中,新能源業(yè)務(wù)主要包括多晶硅、逆變器等產(chǎn)品的生產(chǎn)與銷售,為風(fēng)能、光伏電站提供設(shè)計(jì)、建設(shè)、調(diào)試及運(yùn)維等解決方案。

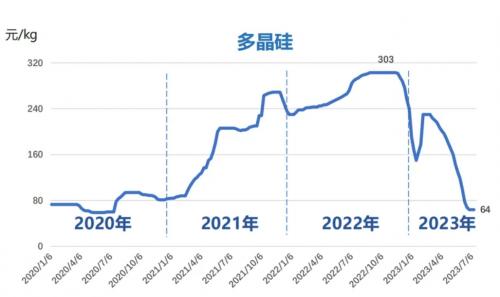

報(bào)告期內(nèi),公司新能源產(chǎn)業(yè)及工程實(shí)現(xiàn)營收159.83億元,較上年同期增長23.37%;毛利率為44.61%,較上年同期減少11.73個(gè)百分點(diǎn)。毛利率下降主要系多晶硅銷售均價(jià)大幅下降所致。

上半年,公司多晶硅產(chǎn)量7.61萬噸,銷量8.61萬噸;完成并確認(rèn)收入的風(fēng)能及光伏建設(shè)項(xiàng)目建設(shè)裝機(jī)約1.02GW,新能源BOO電站發(fā)電量35.04億千瓦時(shí)。截至目前,公司已建成多晶硅產(chǎn)能30萬噸/年。

報(bào)告期內(nèi),特變電工資產(chǎn)減值損失達(dá)5.73億元,較上年同期大幅增加。公司表示,控股子公司新特能源多晶硅相關(guān)存貨(包括原材料、庫存商品、委托加工材料及在產(chǎn)品、自制半成品等)計(jì)提了存貨跌價(jià)準(zhǔn)備。

公司表示,將努力實(shí)現(xiàn)新疆甘泉堡10萬噸/年、內(nèi)蒙古10萬噸/年多晶硅生產(chǎn)線穩(wěn)產(chǎn)滿產(chǎn),準(zhǔn)東20萬噸/年(一期10萬噸)多晶硅生產(chǎn)線加快調(diào)試、投產(chǎn)、達(dá)產(chǎn),提升規(guī)模優(yōu)勢(shì);加大N型硅料占比,降低能耗、物耗和生產(chǎn)成本,進(jìn)一步提升盈利能力。

輸變電產(chǎn)業(yè)實(shí)現(xiàn)新突破

特變電工輸變電業(yè)務(wù)主要包括變壓器、電線電纜及其他輸變電產(chǎn)品的研發(fā)、生產(chǎn)和銷售,輸變電國際成套系統(tǒng)集成業(yè)務(wù)等。報(bào)告期內(nèi),公司輸變電產(chǎn)業(yè)國內(nèi)市場(chǎng)實(shí)現(xiàn)簽約近200億元。

特變電工表示,報(bào)告期內(nèi),公司加大增量市場(chǎng)布局,高端市場(chǎng)、新市場(chǎng)實(shí)現(xiàn)突破。截至2023年6月30日,公司輸變電國際成套項(xiàng)目正在執(zhí)行未確認(rèn)收入合同及待履行合同金額近60億美元,上半年公司國際單機(jī)項(xiàng)目實(shí)現(xiàn)簽約3.45億美元。

分產(chǎn)品看,上半年,公司變壓器產(chǎn)品、電線電纜產(chǎn)品、輸變電成套工程營業(yè)收入分別為77.84億元、58.51億元、21.89億元,同比分別增長25.56%、13.88%、49.13%。

公司能源業(yè)務(wù)主要包括煤炭的開采與銷售、電力及熱力的生產(chǎn)和銷售。上半年,公司核定煤炭總產(chǎn)能7400萬噸/年;實(shí)現(xiàn)燃煤機(jī)組發(fā)電量83.68億千瓦時(shí)。新材料業(yè)務(wù)主要包括高純鋁、電子鋁箔、電極箔、鋁制品及合金產(chǎn)品的研發(fā)、生產(chǎn)和銷售。上半年公司實(shí)現(xiàn)電極箔銷售1156.49余萬平方米,高壓鋁箔銷售0.56萬噸,5N及以上超純鋁產(chǎn)品銷量531.22噸。

特變電工表示,將加強(qiáng)大宗商品價(jià)格趨勢(shì)研究,強(qiáng)化與原材料及設(shè)備供應(yīng)商的戰(zhàn)略合作關(guān)系,通過加大儲(chǔ)備、集團(tuán)科學(xué)采購、套期保值等方式,有效降低原材料價(jià)格波動(dòng)影響。

來源:中國證券報(bào)

評(píng)論