光伏上市潮再添一員。近日,硅片獨(dú)角獸高景太陽能股份有限公司(下稱“高景太陽能”)遞交招股書,擬創(chuàng)業(yè)板掛牌上市。本次IPO擬募資50億元,用于宜賓25GW單晶硅棒及5GW單晶硅片生產(chǎn)建設(shè)項(xiàng)目、研發(fā)中心建設(shè)項(xiàng)目和補(bǔ)充流動(dòng)資金。

背靠珠海龍頭國企華發(fā)集團(tuán)及IDG資本,高景太陽能成立4年,營收便從2020年的8.91萬飆升至175.70億元,凈利潤也從-113萬暴增到18.21億元。目前,高景太陽能的規(guī)劃產(chǎn)能達(dá)180GW,僅次于隆基綠能(601012)和TCL中環(huán)(002129),公司也一躍成為國內(nèi)第三大硅片生產(chǎn)商。

南都灣財(cái)社記者發(fā)現(xiàn),近年來,伴隨硅片市場需求的井噴,高景太陽能趁勢搶占市場,實(shí)現(xiàn)高增長。但高增長背后,也潛藏著高景太陽能對(duì)重要客戶和供應(yīng)商的依賴度高、實(shí)控人持股比例較低且股權(quán)結(jié)構(gòu)較為分散、關(guān)聯(lián)方交易密切等情況。

背靠珠海國資委,實(shí)控人為90后前券商員工

高景太陽能是一家專業(yè)化光伏硅片企業(yè),于2019年7月注冊(cè)成立,主營光伏單晶硅棒、單晶硅片的研發(fā)、生產(chǎn)和銷售,主要產(chǎn)品有182mm、210mm等大尺寸單晶硅棒和單晶硅片。

簡單說,就是將多晶硅料等原材料,經(jīng)過熔料、長晶、截?cái)唷⒄嘲?、切片等工序,制成單晶硅棒及硅片產(chǎn)品,再銷售給生產(chǎn)光伏電池及組件的中游企業(yè)。

高景太陽能主要產(chǎn)品為單晶硅棒和單晶硅片。

高景太陽能由珠海龍頭國企華發(fā)集團(tuán)、知名投資機(jī)構(gòu)IDG資本共同創(chuàng)立。官網(wǎng)顯示,華發(fā)集團(tuán)隸屬于珠海國資委,是珠海最大的綜合型國有企業(yè)集團(tuán)和全國知名的領(lǐng)先企業(yè),也是珠海發(fā)展新能源產(chǎn)業(yè)的龍頭企業(yè)。截至2022年底,華發(fā)集團(tuán)資產(chǎn)總額超過6500億。

從股權(quán)結(jié)構(gòu)看,高景太陽能的實(shí)控人為徐志群及其子徐自寒,合計(jì)控股比例達(dá)26.66%。徐志群曾出任多家光伏企業(yè)高管,手握50多項(xiàng)發(fā)明專利,此前是組件頭部企業(yè)晶科能源的核心成員,2020年12月加入高景太陽能任董事長。其子徐自寒1994年出生,曾任海通證券股份有限公司經(jīng)理,現(xiàn)任高景太陽能董事、戰(zhàn)略發(fā)展中心總監(jiān)。

高景太陽能表示,本次發(fā)行后,徐志群及徐自寒合計(jì)控制公司股份比例將進(jìn)一步降低。由于公司實(shí)控人持股比例較低且股權(quán)結(jié)構(gòu)較為分散,可能存在公司股東大會(huì)決策效率較低的風(fēng)險(xiǎn)。

盡管成立時(shí)間不長,高景太陽能在一級(jí)市場卻成了香餑餑,目前已完成B輪融資,累計(jì)融資金額超50億元。一年多內(nèi),公司估值從12.31億元飆升至200億元。

除老股東IDG資本、華發(fā)集團(tuán)外,高景太陽能吸引了國壽科創(chuàng)基金、建信領(lǐng)航、粵財(cái)基金(廣東省產(chǎn)業(yè)發(fā)展基金)、深控投資本、廣東美的、中信金石、廣東粵科等投資機(jī)構(gòu),還吸引了光伏產(chǎn)業(yè)鏈中的其他企業(yè),如電池企業(yè)愛旭股份(600732)、硅料企業(yè)新特能源。

營收三年暴漲百余億,獲政府補(bǔ)貼近20億

業(yè)績方面,2020年至2022年,高景太陽能營收分別為8.91萬、24.91億和175.70億元,增幅高達(dá)2795196%、605.47%;凈利潤為-113萬、1.08億和18.21億元,暴增9610.73%、1584.64%;資產(chǎn)總額也從2.54億激增至162.8億元。

為什么高景太陽能會(huì)實(shí)現(xiàn)如此驚人的增長?南都灣財(cái)社記者發(fā)現(xiàn),主要因下游需求的快速增長,硅片產(chǎn)品訂單規(guī)??焖偬嵘?,加上高景太陽能自身產(chǎn)能的持續(xù)爬升,公司收入和利潤得以快速增長。

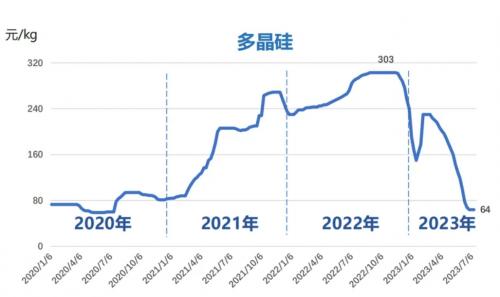

數(shù)據(jù)顯示,2021年至2022年,國內(nèi)光伏新增裝機(jī)分別為54.88GW、87.41GW,均打破歷史紀(jì)錄。上游的硅料價(jià)格則從2020年6月的60元/kg一路推升到去年的330元/kg。

體現(xiàn)到產(chǎn)銷數(shù)據(jù)上,2021年至2022年,高景太陽能的單晶硅片銷售收入從20.83億元增至152.55億元,同比大幅增長632.24%;單晶硅棒銷量也從12.64萬噸暴增至2485.87萬噸,增幅高達(dá)19563.55%。

高景太陽能稱,得益于硅片產(chǎn)品售價(jià)上漲及規(guī)模效應(yīng)顯現(xiàn),公司主營業(yè)務(wù)毛利率從2021年的9.79%增至2022年的14.65%。

產(chǎn)能方面,高景太陽能在珠海金灣、青海西寧、四川宜賓三地建有生產(chǎn)基地。招股書披露,高景太陽能的各地建設(shè)項(xiàng)目產(chǎn)能至少有180GW,總金額高達(dá)570億元。按照這一規(guī)劃產(chǎn)能,高景太陽能一躍成為國內(nèi)第三大硅片生產(chǎn)商,僅次于隆基綠能、TCL中環(huán)。

高景太陽能短期內(nèi)不愁訂單。招股書顯示,截至去年底,高景太陽能已簽訂并正在執(zhí)行的2023年1月至2025年12月“鎖量不鎖價(jià)”的硅片銷售長單合計(jì)約259.04億片。

但高景太陽能對(duì)重要客戶和供應(yīng)商的依賴度很高。2021年至2022年,高景太陽能向前五大客戶合計(jì)銷售收入占比分別為87.50%和76.49%;公司對(duì)前五大供應(yīng)商的采購金額占比為70.46%和72.66%。

與此同時(shí),高景太陽能還多次獲得大額政府補(bǔ)助,總金額近20億元。據(jù)招股書透露,這些政府補(bǔ)助一般通過稅費(fèi),以及電費(fèi)、物流、保障房項(xiàng)目、就業(yè)等方面補(bǔ)貼實(shí)現(xiàn)。

具體來說,在與資產(chǎn)相關(guān)的政府補(bǔ)助中,高景太陽能的珠海50GW太陽能單晶硅片、青海50GW太陽能硅棒項(xiàng)目分別獲政府補(bǔ)助14.87億元和4.45億元。

在電費(fèi)補(bǔ)貼、物流補(bǔ)貼等與收益相關(guān)的政府補(bǔ)助中,高景太陽能合計(jì)獲得6843.67萬元政府補(bǔ)助。

部分政府補(bǔ)助也實(shí)際轉(zhuǎn)化成高景太陽能的收益。2021年、2022年,高景太陽能獲得計(jì)入當(dāng)期損益的政府補(bǔ)助金額分別為3577萬元和1.65億元,占當(dāng)期凈利潤的33%、9%。

不過,高景太陽能也提示,公司能否繼續(xù)獲得政府補(bǔ)助以及獲得政府補(bǔ)助的金額等存在不確定性,這些因素會(huì)對(duì)公司的盈利能力產(chǎn)生影響。

研發(fā)費(fèi)用率走低不足1%,關(guān)聯(lián)方交易密切

高景太陽能主要通過直銷進(jìn)行銷售。截至去年底,公司的銷售人員僅18名,占比0.28%。對(duì)應(yīng)到同年175.7億元的營收,人均創(chuàng)收高達(dá)9.76億元。與此同時(shí),管理人員卻達(dá)569人,占比8.84%。

目前,“大尺寸、薄片化、N型高效”是硅片行業(yè)的大勢所趨。高景太陽能自成立起便聚焦大尺寸硅片的研發(fā)制造,同行還在置換設(shè)備時(shí),高景太陽能的硅片產(chǎn)品已達(dá)到穩(wěn)定出貨水準(zhǔn),相對(duì)更為稀缺。

與同行相比,雖然高景太陽能占據(jù)大尺寸硅片的先手優(yōu)勢,但研發(fā)投入?yún)s并不算高。招股書顯示,2021年至2022年,公司研發(fā)費(fèi)用雖從3143.15萬增加到1.06億元,但研發(fā)費(fèi)用率卻在走低,從1.26%降至0.60%。2022年,高景太陽能還成為可比公司中研發(fā)費(fèi)用率最低的。

高景太陽能解釋稱,公司研發(fā)費(fèi)用率低于行業(yè)平均水平,主要因選取的可比公司多數(shù)為垂直一體化公司或多元業(yè)務(wù)公司,涉及的光伏產(chǎn)業(yè)環(huán)節(jié)更為多元,研發(fā)費(fèi)用規(guī)模較高。與專業(yè)從事硅片環(huán)節(jié)的美科股份相比,二者的研發(fā)費(fèi)用率相近。

再看N型硅片,高景太陽能把生產(chǎn)N型硅片產(chǎn)品作為公司發(fā)展的重點(diǎn)戰(zhàn)略方向,目前在技術(shù)上已具備量產(chǎn)的能力,但現(xiàn)有N型硅片總產(chǎn)能仍比較低。2021年至2022年,公司的N型硅片銷售金額為44.94萬和6.6億元,僅占0.02%和3.85%。此次募資款項(xiàng)也將用于公司的大尺寸N型硅片產(chǎn)能建設(shè),加速N型技術(shù)的儲(chǔ)備升級(jí)。

有光伏從業(yè)者告訴南都灣財(cái)社記者,硅片屬于資本密集型行業(yè),固定資產(chǎn)投資需求及設(shè)備購置成本高,技術(shù)門檻不高。所謂的大尺寸硅片無非是標(biāo)準(zhǔn)之爭,技術(shù)上沒有太大難度。目前,光伏行業(yè)已經(jīng)逐漸成熟和市場化,很難出現(xiàn)顛覆性技術(shù),企業(yè)競爭靠的是將降本增效做到極致。

南都灣財(cái)社記者還發(fā)現(xiàn),高景太陽能成立時(shí)間不長,股權(quán)變動(dòng)卻極為頻繁。歷史上,高景太陽能進(jìn)行過4次增資,5次股權(quán)轉(zhuǎn)讓。

申報(bào)前一年,高景太陽能通過股權(quán)轉(zhuǎn)讓與增資引進(jìn)新股東共計(jì)43名,其重要大客戶和供應(yīng)商或存在突擊入股情況。新增43名股東中,包括廣東粵財(cái)、建信領(lǐng)航、廣東美的、廣發(fā)信德、愛旭股份、新特能源等。

招股書透露,新特能源是高景太陽能2021年第一大、2022年第二大硅料供應(yīng)商,采購金額占比達(dá)28.21%、21.64%。去年8月,新特能源增資2.5億元,認(rèn)購468.5萬股。

愛旭股份則是高景太陽能2021年第一大客戶和2022年第二大客戶。相關(guān)銷售額為12.18億和37.74億元,占高景太陽能營業(yè)收入的48.9%和21.48%。去年7月,愛旭股份向高景太陽能增資2.5億元,認(rèn)購股份為649.4萬股。

值得一提的是,早在2017年,華發(fā)集團(tuán)便與IDG資本共同投資愛旭股份。在共同股東的牽線下,愛旭股份與高景太陽能交易密切。據(jù)招股書透露,高景太陽能與愛旭股份的重大銷售合同有7個(gè),其中6個(gè)購銷合同均已履行或正在履行。

類似的情況還發(fā)生在高景太陽能與青海麗豪之間。青海麗豪是高景太陽能的硅料供應(yīng)商,其股東序列中也出現(xiàn)了華發(fā)集團(tuán)+IDG資本的組合,且愛旭股份間接持有青海麗豪部分股權(quán)。

2021年至2022年,來自青海麗豪的硅料采購占比分別為0.23%、1.97%。因采購占比較低,高景太陽能稱青海麗豪不構(gòu)成公司關(guān)聯(lián)方。南都灣財(cái)社記者注意到,高景太陽能與青海麗豪簽訂了一個(gè)長達(dá)5年、總量為19.94萬噸的多晶硅料采購合同。

來源:南方都市報(bào)

評(píng)論