“氫”風速起,愈來愈多的上市公司布局氫能賽道,但業(yè)績?nèi)匀怀尸F(xiàn)喜憂參半的格局,凈利潤數(shù)據(jù)冰火兩重天。據(jù)Wind數(shù)據(jù),A股氫能板塊59家上市公司,2023年上半年累計營業(yè)收入約8234億元,同比平均增長約12%;累計歸母凈利潤約388億元,同比平均下降約43%。

財聯(lián)社記者關(guān)注到,較多涉氫企業(yè)的利潤仍集中于傳統(tǒng)優(yōu)勢業(yè)務(wù),氫能板塊的業(yè)績貢獻能力仍待挖掘。部分業(yè)務(wù)仍要依靠政府下訂單或提供補貼,相關(guān)上市公司向記者稱,市場化的銷售空間有限。雖有政策傾斜與融資青睞,技術(shù)國產(chǎn)化也不斷推進,但較高昂的制儲運等環(huán)節(jié)運營成本,仍是氫能大規(guī)模發(fā)展需攻克的難題。

氫能商用車駛?cè)肟燔嚨?出口成業(yè)績突破口

就半年報整體來看,表現(xiàn)最突出的是氫能商用車板塊,已有部分公司燃料電池業(yè)務(wù)布局收獲成效。這與氫燃料電池汽車的技術(shù)與市場取得了顯著進展有關(guān)。

據(jù)中國汽車工業(yè)協(xié)會公布的數(shù)據(jù),2023年上半年,全國氫燃料電池汽車的銷量是2410輛,同比增加73.5%,向好趨勢明顯。

宇通客車(600066.SH)是涉氫企業(yè)中中報利潤增速最快的公司,實現(xiàn)營業(yè)收入111.14 億元,同比增長34.56%;實現(xiàn)歸母凈利潤4.7億元,同比增長820.72%。據(jù)公司統(tǒng)計,宇通客車大中型客車的產(chǎn)銷量穩(wěn)居行業(yè)第一,繼續(xù)保持行業(yè)龍頭地位。

宇通客車公司人士向記者表示,公司的利潤高增長主要依賴出口實現(xiàn),出口車型相對售價較貴、利潤也較高。國內(nèi)市場方面,大中型客車銷量基本同比持平。燃料電池車已經(jīng)可以貢獻利潤,目前公司一年可以銷售數(shù)百輛,但總體市場容量仍然不算很大。下半年,隨著老舊柴油車輛加速淘汰,與公共領(lǐng)域新能源支持政策刺激,預計需求將進一步增長。

中國客車統(tǒng)計信息網(wǎng)數(shù)據(jù)顯示,行業(yè)大中型客車出口量同比增長83.9%,下半年預計仍將延續(xù)增長態(tài)勢,其中歐洲、拉美、東南亞等地區(qū)在經(jīng)濟技術(shù)因素和環(huán)境保護政策等因素驅(qū)動下,新能源公交需求存在增長機會。

還有一批布局氫能的商用車企業(yè)業(yè)績也創(chuàng)近年新高。福田汽車(600166.SH)今年上半年實現(xiàn)營業(yè)收入288.45億元,同比增長24.47%;凈利潤達到6.06億元,同比增長177.88%。金龍汽車(600686.SH)上半年實現(xiàn)營業(yè)收入93.7億元,同比增長42.55%;實現(xiàn)歸屬母公司凈利潤0.47億元,同比增長121.31%。

但細究發(fā)現(xiàn),大部分氫能上市公司的收入仍聚集于非氫領(lǐng)域,主要盈利點還是依賴傳統(tǒng)主業(yè)。這也反映出目前氫能賽道還不足以成為上市企業(yè)通過產(chǎn)業(yè)轉(zhuǎn)型實現(xiàn)增長的引擎。

在新能源資深人士祁海珅看來,氫燃料電池車可以稱為未來新能源車終極解決方案之首,“產(chǎn)業(yè)化發(fā)展”已經(jīng)上路了。但由于整車購置成本和加氫成本都較高,短期內(nèi),氫燃料電池車還無法和“乘用車”的鋰電池動力系統(tǒng)相媲美。而“商用車市場”則不同,其長距離使用、相對固定的行駛路線、加氫和加油的時間等應(yīng)用場景和工作條件,更適合氫燃料電池系統(tǒng),隨著國家政策和補貼向氫能產(chǎn)業(yè)鏈的傾斜和投入,氫能源商用車尤其氫能源重卡的發(fā)展將進入快車道。

涉氫業(yè)務(wù)難兌現(xiàn)利潤 依賴補貼政策支持

目前,經(jīng)濟性是氫能產(chǎn)業(yè)發(fā)展最大的挑戰(zhàn)因素。上半年,氫能上市公司交出的成績單就展現(xiàn)了此種難題,制氫、注氫、儲氫及應(yīng)用氫氣的代表性企業(yè),均存在因業(yè)務(wù)成本高導致利潤下降的問題。

已構(gòu)建較完整氫能產(chǎn)業(yè)鏈的美錦能源(000723.SZ),盡管收入規(guī)模位居行業(yè)前列,但因漸失成本端優(yōu)勢,去年至今業(yè)績陷入低迷。上半年公司實現(xiàn)營業(yè)收入97.39億元,同比下降27.07%;歸母凈利潤3.73億元,同比下降72.55%。

美錦能源公司人士向記者表示,公司煉焦的副產(chǎn)品焦爐煤氣中富含氫氣,是目前業(yè)內(nèi)低成本大規(guī)模制氫的重要途徑之一。由于今年主營產(chǎn)品焦炭的市場價格下滑較為明顯,且大于原材料采購價格的下降幅度,導致公司盈利出現(xiàn)下滑。

雖然今年美錦能源在氫能產(chǎn)業(yè)上動作不斷,但對業(yè)績的貢獻占比不大。公司人士稱,將利用制氫的成本優(yōu)勢,進一步加強氫能基礎(chǔ)設(shè)施的推廣和建設(shè),特別關(guān)注提升綠氫的供應(yīng)能力。

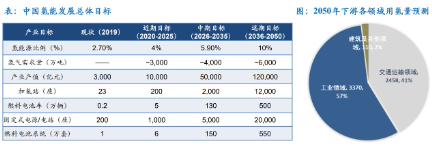

隨著研發(fā)投入與市場導入,制氫成本下降已成趨勢。根據(jù)《中國綠色氫能發(fā)展路線圖》,目前煤制氫生產(chǎn)成本為6.8-12.1元/公斤,工業(yè)副產(chǎn)氫為9.3-22.4元/公斤。綠氫生產(chǎn)成本仍較高,但是降幅很快。不過,還需要考慮儲存運輸環(huán)節(jié),且成本存在上下游傳導的過程,進而制約了氫能的大規(guī)模應(yīng)用。

被稱為“氫能第一股” 的億華通(688339.SH)近年來難以實現(xiàn)盈利。上半年,億華通實現(xiàn)營業(yè)收入約1.54億元,同比減少42.96%;歸母凈利潤虧損約7651萬元,扣非凈利潤虧損則高達1.24億元。

億華通內(nèi)部人士向記者表示,公司近年對研發(fā)與財務(wù)方面的支出較多,且盡管產(chǎn)品的制造成本降低,但氫能產(chǎn)業(yè)鏈的運營成本仍然較高。

此外,公司還在半年報中提出,現(xiàn)階段燃料電池汽車產(chǎn)業(yè)的發(fā)展高度依賴于補貼政策的支持。2020年財政部等對現(xiàn)行的補貼政策做出調(diào)整,從向燃料電池汽車制造商發(fā)放補貼,改為向示范應(yīng)用城市群進行獎勵。如果政策變動,可能會對公司業(yè)務(wù)產(chǎn)生不利影響。

而且,高研發(fā)投入也成了上市公司布局氫能產(chǎn)業(yè)的必然選擇。近年來,我國氫能源板塊上市公司研發(fā)費用逐年增長,上半年內(nèi),氫能上市公司研發(fā)總費用約達227億元,比去年同期增長約8%。

氫能仍受資本青睞 各大企業(yè)布局熱情不減

雖說氫能賽道潛力有待挖掘,但投資者仍然看好這塊“膏腴之地”。據(jù)統(tǒng)計,2023年上半年,國內(nèi)公開披露了24起氫能企業(yè)的對外融資事件,同比增長約26%;融資總額超26億,對照2022年,幾筆融資過億的大額投資仍集中在燃料電池環(huán)節(jié),同時,相對小眾的儲運等環(huán)節(jié)技術(shù)路線也開始受到部分資本關(guān)注。

此外,近年來,國家針對氫能方面的支持政策層出不窮。8月份,國家標準委、國家發(fā)展改革委、工信部等6部門聯(lián)合發(fā)布《氫能產(chǎn)業(yè)標準體系建設(shè)指南(2023版)》,發(fā)揮了標準對氫能產(chǎn)業(yè)發(fā)展的支撐和引領(lǐng)作用。

雖然目前氫能企業(yè)的業(yè)績并沒有完全釋放,但由于行業(yè)前景可觀,各大企業(yè)對于氫能源產(chǎn)業(yè)的熱情絲毫不減。還有大量能源巨頭摩拳擦掌,紛紛通過外延并購、新建產(chǎn)業(yè)、戰(zhàn)略合作的方式切入氫能源賽道。

中國石化(600028.SH)是國內(nèi)最大的氫氣生產(chǎn)企業(yè)之一,今年8月30日,公司在傳統(tǒng)制氫的環(huán)節(jié)之外,在光伏資源豐富的新疆地區(qū),投資近30億元建成了中石化庫車綠氫項目。據(jù)悉,中石化庫車項目現(xiàn)已具備年產(chǎn)2萬噸綠氫、儲氫21萬標立方和每小時輸氫2.8萬標立方的能力。

該項目還帶動了國內(nèi)的制氫裝備的規(guī)?;a(chǎn),隆基綠能(601012.SH)就是該項目電解槽的供貨商之一。公司電解槽產(chǎn)能也在今年得到了大幅提升——去年年底產(chǎn)能達到1.5GW,位居全球第一。伴隨今年年底西安裝備工廠的建成,其產(chǎn)能將達到2.5GW。今年6月,公司向控股子公司隆基氫能增資4.6億元,董監(jiān)高向隆基氫能增資4000萬元,合計增資5億元。

正在整合推廣氫能裝備應(yīng)用的雪人股份(002639.SZ),過去三年陷入虧損,今年上半年卻扭虧為盈。據(jù)公司披露,上半年內(nèi),公司與日本氫動力公司簽署合同開發(fā)金屬極板燃料電池電堆,并已完成電堆金屬雙極板技術(shù)文件的交付。在上游氫氣儲運環(huán)節(jié),公司突破液氫裝備技術(shù),已經(jīng)有多套壓縮機產(chǎn)品服務(wù)于中國航天領(lǐng)域。

此外,雄韜股份(002733.SZ)、誠志股份(000990.SZ)、金宏氣體(688106.SH)等公司,均在氫能設(shè)備研發(fā)生產(chǎn)、車用能源供應(yīng)、應(yīng)用場景拓展等多方面推進氫能產(chǎn)業(yè)的發(fā)展。

“‘十四五’是氫能技術(shù)發(fā)展和應(yīng)用推廣的重要窗口期,處于初級階段的氫能產(chǎn)業(yè)目前多以區(qū)域性的小規(guī)模應(yīng)用為主,同時也在為大范圍推廣創(chuàng)造有利條件。氫能產(chǎn)業(yè)鏈中的制氫、儲氫、運氫、加氫,以及氫燃料電池和氫能汽車等任何一個細分環(huán)節(jié),都可以造就若干個千億級規(guī)模的市場。”祁海珅表示。

來源:財聯(lián)社

作者:武超

評論